Os spreads estão invertidos nas primeiras telas do café em NY, pois o ciclo 23/24 ainda está apertado em termos de balanço global (-0,6M sacas). No entanto, a safra brasileira 24/25 tem potencial para ser uma safra cheia, tanto para o arábica quanto para o conilon. O primeiro, com menor stress produtivo, e o último, com expansão da área realizada com densidades menores, abrindo espaço para aumento da produtividade.

À medida que os preços se consolidam antes da colheita da safra 23/24 do Brasil e do desenvolvimento da safra 23/24 nos Centrais e na Colômbia, a arábica pode estar sujeito a movimentos especulativos, especialmente com o quadro macroeconômico atual, segundo análises da hEDGEpoint Global Markets, empresa especializada em inteligência de mercado, consultoria, gestão de risco e soluções de hedge para a cadeia de valor global de commodities.

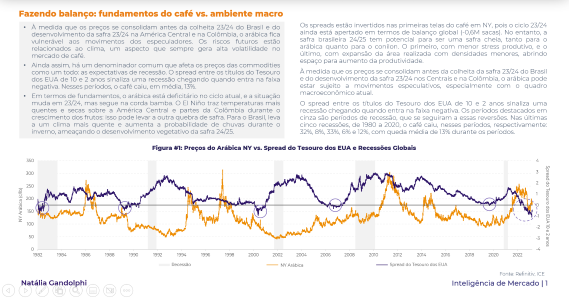

O spread entre os títulos do Tesouro dos EUA de 10 e 2 anos sinaliza uma recessão chegando quando entra na faixa negativa. Os períodos destacados em cinza são períodos de recessão, que se seguiram a essas reversões. Nas últimas cinco recessões, de 1980 a 2020, o café caiu, nesses períodos, respectivamente: 32%, 8%, 33%, 6% e 12%, com queda média de 13% durante os períodos.

Em termos de fundamentos, o arábica está em déficit no ciclo atual, mas a situação muda em 23/24. A recuperação da produção brasileira, ainda que pequena, traz algum alívio para o balanço de O&D global de arábica — a produção deve aumentar de 36M para 42,3 milhões de sacas. O robusta, por outro lado, entra em déficit: a quebra da safra de conilon no Brasil impulsiona o déficit de 2,85 milhões de sacas esperado para o robusta global em 23/24.

Com expectativa de superávit de arábica e déficit de robusta no ciclo 23/24, a arbitragem entre os dois ainda pode diminuir até o final de 2023; atualmente, a arb está em 84 c/lb, enquanto a média histórica é de 73 c/lb. O risco de alta está, atualmente, com o El Niño: o fenômeno afeta negativamente os países produtores de arábica, mas nem tanto os produtores de robusta.

Então, nesse cenário, o atual superávit projetado para o arábica está na corda bamba. O fenômeno traz temperaturas mais quentes e secas na América Central e em partes da Colômbia durante o crescimento dos frutos: isso pode levar a outra quebra de safra. Para o Brasil, leva a um clima mais quente e aumenta a probabilidade de chuvas no inverno, ameaçando o desenvolvimento vegetativo da safra 24/25 — que, por enquanto, deve ser uma safra cheia, destaca Natália Gandolphi, analista de Café da hEDGEpoint Global Markets.