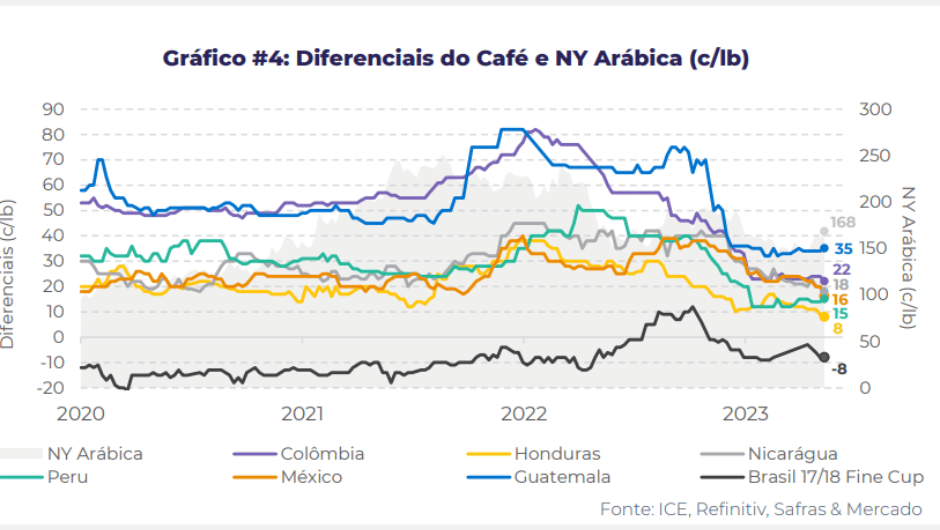

Os preços do café estão novamente testando um nível muito significativo (cerca de 167 c/lb, Gráfico #1), marcando as medidas mais altas de volatilidade desde o segundo trimestre de 2023. Levando em consideração esse suporte, há alguns pontos que precisam ser destacados, especialmente à medida que o potencial da safra brasileira de 24/25 se torna mais evidente após as principais floradas da temporada, de acordo Natália Gandolphi, analista de Café hEDGEpoint Global Markets.

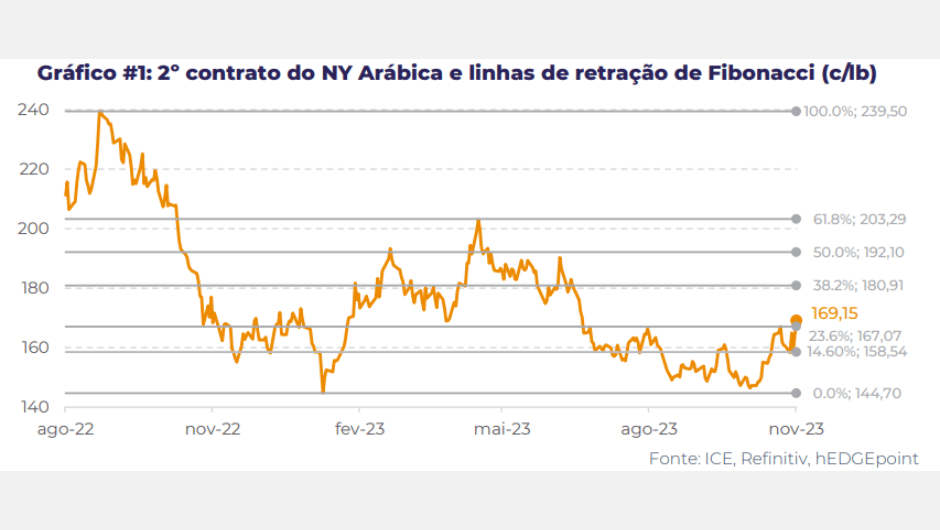

Primeiro, o Real brasileiro. A moeda tem fornecido suporte aos preços do café, movendo-se de 5,17 na primeira semana de outubro para 4,89 atualmente, respaldada por fortes resultados na balança comercial (superávit de US$ 80,2 bilhões de janeiro a outubro, com a expectativa de atingir um recorde de US$ 91 bilhões até o final do ano).

Além disso, a moeda recebeu suporte de ajustes positivos nas expectativas de crescimento: o FMI revisou o crescimento de 2,1% para 3,1% no início de outubro – e o cenário recebeu mais apoio à medida que as agendas econômicas avançaram no Congresso nas últimas semanas.

A correlação entre os preços do café e o Real ficou mais forte, atingindo -0,8 nas últimas 4 semanas, em contraste com o +0,16 observado na medida do ano até agora (observando que uma correlação mais próxima de -1 indica uma relação inversa mais forte, e mais próxima de +1 uma relação direta mais forte).

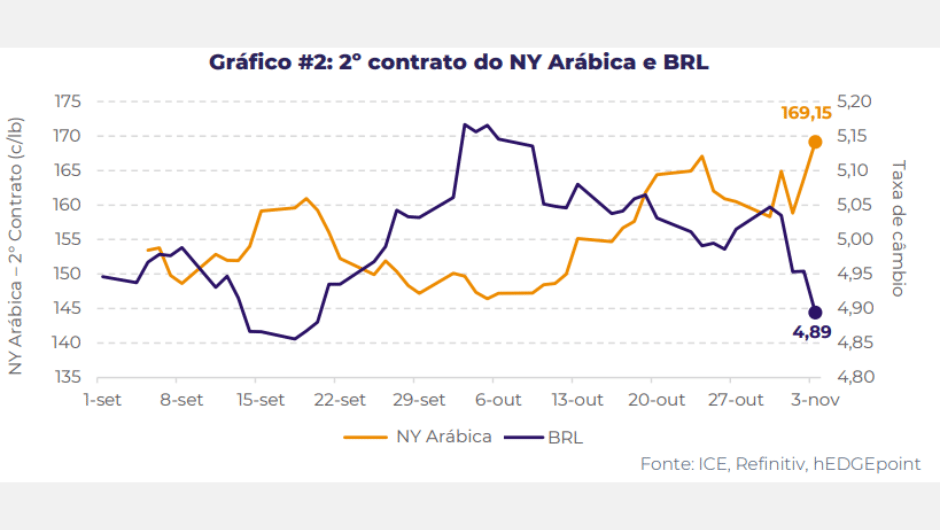

Ainda assim, também existem alguns destaques importantes específicos para o mercado de café, nomeadamente: estoques certificados e desenvolvimento da safra brasileira 24/25. No primeiro caso, os estoques atingiram uma nova baixa em novembro, totalizando 360 mil sacas – no ano passado, o nível mais baixo relatado foi de 382 mil sacas – notavelmente, uma nova mínima recorde na série de 20 anos (pois os estoques só caíram abaixo desse nível anteriormente, em 1996).

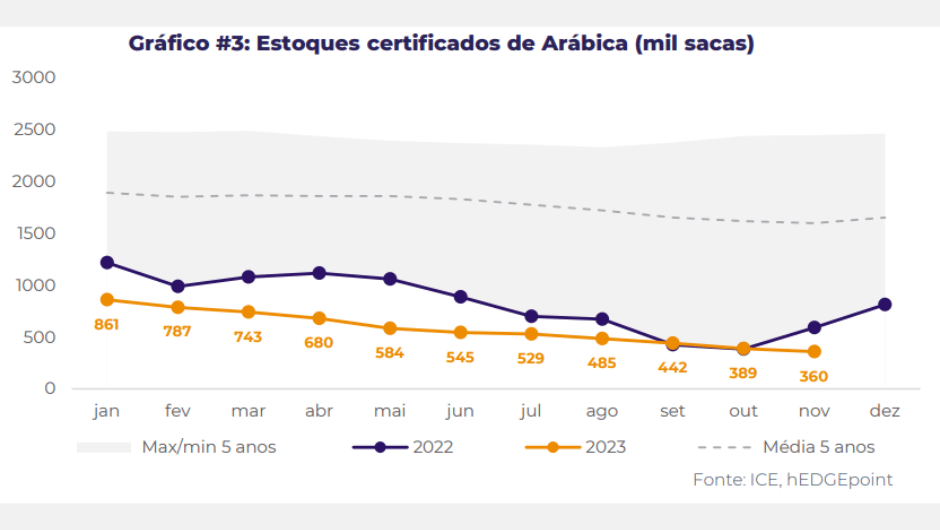

A redução foi principalmente devido aos cafés brasileiros – e somente agora, com o avanço em Nova Iorque, os diferenciais brasileiros caíram abaixo das médias de curto prazo, pois estavam limitando possíveis novas classificações.

Outras origens permanecem com diferenciais mais confortáveis, o que poderia dificultar as classificações, mas é importante observar que Honduras, por exemplo, caiu para a faixa de 8-16 centavos de dólar por libra nesta semana, entre cafés HG e SHG. Por último, mas não menos importante, a safra 24/25 no Brasil.

Apesar da melhora nas condições climáticas e de uma visão inicial muito otimista para a safra brasileira, algumas regiões podem não atingir os níveis recordes de produção no próximo ano, como pensado por alguns participantes do mercado. Por exemplo, o Sul de Minas Gerais provavelmente produzirá menos do que em 20/21 – nossa estimativa atual é de 19M, mas com uma faixa inferior de estimativas em 17,2M scs.

Em Resumo

Os preços do café estão passando por testes significativos em torno de 167 centavos por libra, exibindo a maior volatilidade desde o segundo trimestre de 2023. A força do Real brasileiro, que passou de 5,17 para 4,89, sustentou os preços devido a um robusto saldo comercial (superávit de US$ 80,2 bilhões, com expectativa de atingir US$ 91 bilhões até o final do ano) e melhores expectativas de crescimento.

A correlação entre os preços do café e o Real fortaleceu-se para -0,8 nas últimas 4 semanas. Notável no mercado de café são os estoques certificados em níveis historicamente baixos, atingindo 360 mil sacas, principalmente devido aos cafés brasileiros. Enquanto isso, a safra brasileira 24/25, inicialmente otimista, pode não alcançar os níveis esperados de produção em algumas regiões, como no Sul de Minas Gerais, estimado em 19 milhões de sacas, podendo ser ajustado em uma faixa até 17,2 milhões de sacas.